政府主導の新しい経済対策の目玉

日本政府は、消費税率8%への引上げとともに総額6兆円の経済対策を発表しました。

私は切にこの6兆円が、日本経済をうまく循環させるための潤滑油になることを望んでいます。経営者ではなく1国民として当たり前のことですね。

この経済対策の柱として企業に注目されているのが「生産性向上設備投資促進税制」です。

生産性向上設備投資促進税制とは、企業が生産性を向上させる一定の機械装置・工具・器具備品・建物・建物附属設備・ソフトウェアを購入した場合、その固定資産の減価償却に関するルールにメリットを与える、というものです。

設備投資は会社経営の大きな課題です。組織の拡大化を図ると必ず生産性が一度下がります。

体制を見直し、ルールを決め、新しい生産体制の刷新を図っていく中で、生産性を向上させる新しい設備を取り入れることはよくあることです。

そのタイミングは本当に難しい……。

今回注目されている生産性向上設備投資促進税制をうまく活用できれば、日本の経済が一気に底上げされる可能性があります。そして、中小企業から大企業までが恩恵を受けられるかもしれないのです。

名前が難しく、何だかとっつきにくそうな税制に感じますが、そんなことはありません。それでは、大注目の「生産性向上設備投資促進税制」の中身を見ていきましょう。

生産性向上設備投資促進税制とは

生産性向上設備投資促進税制は、2014年1月~2017年3月末まで適用される時限的な税制です。

概要を言うと、経済の発展を図るための最先端設備や生産ラインの効率化、オペレーションの改善に値する設備を導入する際に利用できる税制措置だということ。

そして、生産性向上設備投資促進税制を活用することで、固定資産の減価償却時に税制の特例を受けられるというものです。

固定資産と減価償却の詳しい意味はこちらを参考に。

以下の2つの期間によって、生産性向上設備投資促進税制のメリットを得られる条件が異なります。

税制期間1.2014年1月20日~2016年3月31日まで

固定資産取得価額の5%、建物および構築物の場合は3%の税額控除、または即時償却が可能となります。

税制期間2.2016年4月1日~2017年3月31日まで

固定資産取得価額の4%、建物および構築物の場合は2%の税額控除、または特別償却50%(建物および構築物の場合は25%)が可能となります。

減価償却の耐用年数は、10年、20年と償却期間が長いものはザラにあります。そのため、「一度に償却してしまった方がキャッシュフローが良くなるな。」と考えるのが普通です。

参考:

減価償却資産の種類と耐用年数一覧

ところが2つの期間によって、減価償却の比率は大きく異なります。一括償却を望む方は早めの届け出が必要です。

また、控除を受ける場合の上限は、どちらも当該期の法人税額の20%までと定められています。

そのため、税額控除と即時償却(特別償却)のどちらを選んだ方がメリットが大きいかは、各法人の状況によって異なるでしょう。

生産性向上設備投資促進税制の対象や条件は?

では、生産性向上設備投資促進税制の対象者と対象となる固定資産に関してのルールを見ていきましょう。

生産性向上設備投資促進税制の対象者

生産性向上設備投資促進税制の対象者は、青色申告をしているすべての法人および個人です。

もともと中小企業に対しては中小企業投資促進税制があり、同じく設備投資の取得に対してメリットがある税制制度が存在します。

ただ、この生産性向上設備投資促進税制は、企業規模や業種の制限はありません。つまり大規模な設備投資が積極的に行われる可能性が高いのです。

本制度は、機械装置等の対象設備を取得や製作等をした場合に、取得価額の30%の特別償却又は7%の税額控除(※税額控除は、個人事業主、資本金3,000万円以下法人が対象)が選択適用できるものです。

また、生産性の向上に資する設備を取得や製作等をした場合については、(1)特別償却割合30%を即時償却に、(2)個人事業主、資本金3,000万円以下法人について税額控除割合を7%から10%に、(3)資本金3,000万円超1億円以下法人に7%の税額控除を適用することとした上乗せ措置がご利用できます。

参考:

中小企業庁:中小企業投資促進税制

生産性向上設備投資促進税制の対象設備

生産性向上設備投資促進税制の対象となる設備は、その法人に導入された場合、明らかな生産性向上が確認できる必要があります。加えて、国内に対する設備導入であること、中古設備ではないことも求められます。

また、対象設備は2つに分けられます。「A類型:先端設備」と「B類型:生産ラインやオペレーションの改善に資する設備」の2種類です。

A類型:先端設備に該当するものとは

生産性向上設備投資促進税制の先端設備とは以下に該当するものです。

—–

1.最新モデルであること

2.年間で1%以上の生産性向上を見込めるもの

・全ての機械装置、測定機器など

・工具(ロールのみ)

・建物

・断熱材、断熱窓などの建物材

・電気設備、冷暖房設備、通風設備、ボイラー設備、昇降機などの建物付属設備

・生産性を向上させる情報収集・分析機能を持つソフトウェアや必要なサーバー類

—–

具体的に該当する設備を知りたい場合は、経済産業省が出している「対象資産区分及び対応工業会等リスト」を確認して下さい。

生産性向上設備投資促進税制を使う場合は、メーカーに証明書を交付してもらうことも可能です。利用の際には証明書を発行してもらいましょう。

参考:

対象資産区分及び対応工業会等リスト(PDF形式:557KB)

B類型:生産ラインやオペレーションの改善に資する設備に該当するものとは

生産ラインやオペレーションの改善に資する設備とは以下に該当するものです。

—–

1.投資利益率が年間で15%以上(中小企業は5%以上)あること

・すべての機械装置

・工具

・器具備品

・建物

・建物付属設備

・ソフトウェア類

—–

ただしこの投資利益率は証明が必要です。あらかじめ投資計画を作り、投資計画について、経済産業大臣(経済産業局)の確認を受ける必要があります。

詳しくは顧問税理士に相談してみてください。

ちなみに、生産性向上設備投資促進税制の対象は、中古設備、海外設備はNGですし、社員寮なども生産を向上する設備ではないためNGです。逆にリース物件の場合は対象にできます。

対象設備の取得価額は?

生産性向上設備投資促進税制の対象物には、最低取得価額があります。最低取得価額を下回るものは、この税制の対象にはならないため注意してください。

最低取得価額は、まず基本は120万円以上です。その中で機械装置の場合は160万円以上、ソフトウェアの場合は70万円以上と定められています。

生産性向上設備投資促進税制のメリット

1.2014年1月20日~2016年3月31日まで:

固定資産取得価額の5%、建物および構築物の場合は3%の税額控除、または即時償却が可能となります。

2.2016年4月1日~2017年3月31日まで:

固定資産取得価額の4%、建物および構築物の場合は2%の税額控除、または特別償却50%(建物および構築物の場合は25%)が可能となります。

1.即時償却、特別償却のメリット

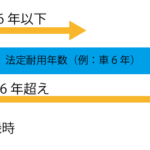

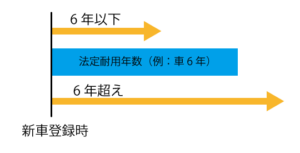

本来企業の設備は、決められた耐用年数にわたって償却をするルールになっています。これを減価償却といいます。

減価償却とは、長期間にわたって使用される設備投資などの固定資産取得に対する支出(経費)を決められた期間にわたって、経費配分する処理のことを言います。

例えば、2,000万円の設備投資を行い即時償却を適用した場合、1年目に一括して2,000万円の減価償却ができるため、その分が経費として法人税と相殺できます。

ただし、これは税の繰り延べに過ぎません。本来(仮に)5年をかけて減価償却する処理を1年で行うため、5年トータルで見ると支払う税額は変わりません。

即時償却、特別償却のメリットを挙げるとすれば、設備投資した期の税負担が軽くなることで資金繰りが楽になることでしょう。

もし計画的にキャッシュフローを考えるなら、ここにメリットを感じる法人は少なくないでしょう。

2.税額控除のメリット

2014年1月20日~2016年3月31日までは5%の税額控除を選択することが可能です。税額控除のメリットは、言葉通り本来支払うべき法人課税対象額が減額されます。

例えば、2,000万円の設備投資を行い、その期の法人課税対象額が3,000万円だった場合、通常は、

3,000万円×40%=1,200万円(法人納税額)

1,200万円が支払うべき法人税です。ところが、税額控除を適用した場合、

2,000万円×5%=100万円…税額控除分

1,200万円-100万円=1,100万円(法人納税額)

このように、100万円納める法人税が安くなることになります。これはお得です。

ただし、税額控除が適用されるのは元の法人税額の20%までです。つまり、1,200万円の場合は240万円が限度だということです。

3.中小企業投資促進税制の上乗せ税制措置

中小企業投資促進税制はまた別途解説しますが、条件さえ合えば、生産性向上設備投資促進税制の税額控除に対して、こちらの中小企業投資促進税制の税額控除分を上乗せすることができます。

例えば、資本金が3000万円以上の法人、または個人事業者の場合は、上乗せされた税額控除が10%、資本金が3000万円以上1億円以下の法人の場合は、上乗せされた税額控除が7%になります。

仮に10%だった場合、先程計算した税額控除分は倍の200万円になるということです。

簡単にわかる生産性向上設備投資促進税制まとめ

アベノミクス成長戦略の中でも大きな課題の1つが内需拡大です。そして、その内需拡大のために必要なことが、企業が大規模な設備投資を行うことです。

もちろん、どのような会社を営んでいても何らかの設備投資は必要です。ただし、設備投資は必要な時期に、必要な分だけ、先をしっかりと見越したお金の使い方をしなければいけません。

いくら生産性向上設備投資促進税制に制度上のメリットがあるとはいえ、利益を生み出す投資に繋がらなければ意味がありません。

ただ、このタイミングを見逃す手はありません。

もし、ここ1-2年のうちに設備投資を考えている、または新しい生産性向上のルールを作らなければいけない、という社長がいれば十分検討材料になるでしょう。

うまく生産性向上設備投資促進税制活用して、会社の更なる拡大につなげていきましょう。

「生産性向上設備投資促進税制が重要なメリットがありそうなことはわかったけど、そもそも決算書を読んで、投資判断するのが難しいんだよな……。」