IPOとは

上場することをよくIPOと言ったりしますがIPOとは何でしょうか?

IPOとは、Initial Public Offeringの略で「最初の公開売り出し」という意味です。未上場の会社が新しく株式を上場し、証券取引所で自由に売買できるようにすることを言います。

日本語では、「新規公開株」や「新規上場株式」などともいいます。

初めての上場がIPOということです。再上場はIPOではありません。

企業にとっては直接市場から資金調達をすることが可能となるという点で大きなメリットがあります。

また、「上場会社」というブランディング効果もあり、企業として、社会的な信用も高まることが多いです。

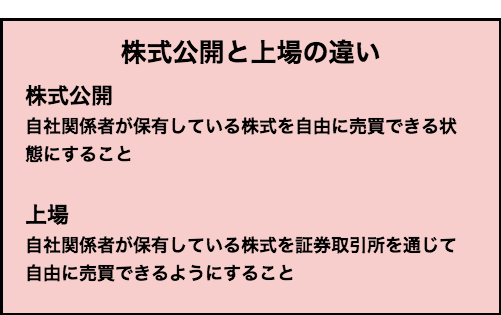

株式公開と上場の違い

株式公開とは、自社関係者が保有している株式を自由に売買できる状態にすることを言います。

そして上場とは、自社関係者が保有している株式を証券取引所を通じて自由に売買できるようにすることを言います。

つまり、株式を自由に売買できるようにする行為すべてを株式公開と言い、中でも証券取引所で株式を売買できるようにする行為が上場ということです。

以前は証券取引所を通さずに取引を行う店頭市場と言う市場がありましたが、現在は店頭市場もジャスダック(JASDAQ)という名前で証券取引所になったため、株式公開=上場になります。

ちなみに、日本の企業のうち上場企業の数は以下の通りです。

全市場を合計すると、2013年度末時点で3,542社が上場企業です。

法人企業は約170万社のうちの3,542社ですので、割合は0.21%と思ったよりも高い数字です。企業数で考えると412万8215社のうちの3,542社ですので、割合は0.09%になります。

証券取引所とは?

証券取引所とは、株式や債券などの売買を行なう機能を持った施設のことです。

日本では主に証券会社に依頼して株式の売買を行ったり、証券会社を通して(ネットなど)個人で株式の売買を行えます。

売買を行える証券会社は、証券取引所毎に設置された取引会員のみで、会員以外は売買が行う権利がありません。

日本にある証券取引所は以下の通り。()内は通称。

—–

・東京証券取引所1部(東証1部)

・東京証券取引所2部(東証2部)

・東京証券取引所マザーズ(マザーズ)

・東京証券取引所ジャスダック(JQS)

・東京証券取引所ジャスダックグロース(JQG)

・名古屋証券取引所1部(名証1部)

・名古屋証券取引所2部(名証2部)

・名古屋証券取引所セントレックス(セントレックス)

・福岡証券取引所(福証)

・福岡証券取引所Q-Board(Q-Board)

・札幌証券取引所(札証)

・札幌証券取引所アンビシャス(アンビシャス)

—–

上場前の価格(公募価格)決定の仕組み

企業が上場する証券取引所には、売上や利益などの基準があり、一定の基準と審査に合格した企業が上場できます。

上場する企業は証券会社に株式の売り出しを委託し、証券会社は企業の財務状況や将来性から株式の公募価格(売り出し価格)を決めます。

現在上場を視野に入れている会社以外には重要ではありませんが、株価の決め方はいくつかの方法があります。

—–

・類似会社比較法…同業他社や業種の株価と比べる

・ディスカウント・キャッシュフロー法…将来の利益を足し合わせる

・倍率法…翌年度の利益に一定倍率を乗じる

—–

株式の売り出しを委託された証券会社は、上場する企業から「売却株価×株式数」で得られる収益があります。そのため、証券会社は確実に全株売却でき、証券会社の顧客である購入者が損をしない金額に設定します。

通常、未公開企業の株式は会社の創設時の出資者が多く保有しています。企業が上場できるほどに成長したのであれば、その価値は出資金の何倍にもなるため、「公募時に5~10倍の価格」になるわけです。

上場後の価格決定(初値)の仕組み

上場時の公募取引によって、最初に決まる株価を初値と言います。

公募価格は証券会社が確実に捌け顧客に損をさせない価格を設定するため、株式公開の初動は買い付けが多くなります。

そのため初値が公募価格を上回ることが多く、人気の企業であれば初値が公募の2倍以上になることも珍しくありません。

もちろん業績が良い企業の株式は買われやすく、業績が悪い企業の株式は売られやすいものです。この需給バランスが存在することで、株価はいずれ最適価に落ち着いていきます。

上場企業の業績の良し悪しは公然の事実になります。つまり、最適な需給バランスするためには、情報を全て公開しなければいけないということです。

上場企業の決算書は以下の様々な方法で閲覧できます。

どのような考え方で株式が売買されるか

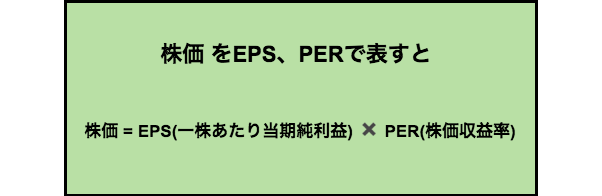

上場後の株式の価格の妥当性は、EPSやPERを使った倍率法が使われます。

EPSとは

一株当たり当期純利益(以後EPS)は、企業の一株あたりの利益額を示すもので、当期純利益と、普通株式の発行済株式数から計算される。簡易な計算式は次の通りである。EPS = 当期純利益 ÷ 普通株式の期中平均発行済株式数

PERとは

PER(株価収益率)は株価を一株当たり当期純利益で割ったものであり、次の式で求められる。PER = 株価 ÷ 一株当たり当期純利益

株主の側から見れば、「利益が全て配当に回された場合に何年で元本を回収できるか」という指標として見ることができる。一方企業の側から見れば、「株主からの出資をどれくらいの利回りで運用しているか」という指標の逆数と見ることができる。

EPSとPERで株価を表すと以下の式になります。

株価=EPS(一株あたり当期純利益)×PER(株価収益率)

「上場企業の平均PERは20倍に収束する」が一般的な市場認識です。そのため、EPSが1,000円であれば、

EPS:1,000円×PER:20倍=株価20,000円

となります。

実際には、業種や経済状況、市場の動向などによって変わりますが、上記の場合で現在の株価が20,000円を下回っていれば株式を購入し、20,000円を上回っていれば株式を売却するという目安ができます。

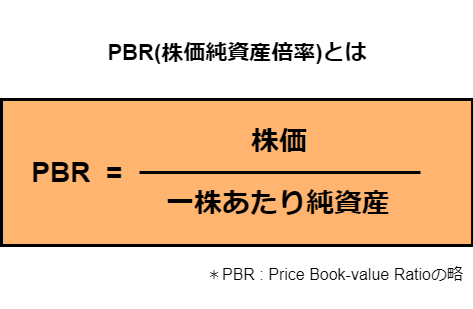

PERとよく間違われるPBRとは?

また、IPO時によく使う指標としてPBR(株価純資産倍率)があります。

PBR(株価純資産倍率)とは、1株当たり純資産の何倍の値段が付けられているかを見る指標です。

時価総額を算出する際に使うのですが、PBRは英語でいうとPrice Book-value Ratioの略で、

次の計算式で求められます。

PBR = 株価 / 一株あたり純資産

基本的には、PBR=1倍が株価の底値(株価と資産価値が同じ)とされてきましたが、近年は必ずしもPBRの1倍割れだけを底値の判断基準とするとは限らなくなってきています。

5分で理解できる上場(IPO)のまとめ

上場=株式公開を簡単にまとめましたが、理解してもらえたでしょうか。

公募価格はPER15倍~20倍を目安と考えると良いでしょう。つまり、主幹事証券会社に相談した際の株価の15~20倍で上場し、さらにその2倍前後で初値を付けるというイメージ。

例えば、1,000万円の株式を100%保有しているからと言って「上場後の株価=PER20倍×初値2倍」というわけではありません。

PERはあくまでの一株当たり利益なので、利益が出ている企業であれば数百倍、数千倍の価値を持つ場合もあります。

上場を目指す社長にとっては興味深い話です。また、上場には以下の様なメリットがあるので知っておくと奮起材料になるかもしれません(もちろんデメリットもあります)。

最後に:主幹事とは?

主幹事とは、株式等の売り出しにおける複数の幹事会社うち、代表を務める会社のことを言います。株式引き受け会社は資金力が必要なので、100億円以上の資本金が必要です。

主幹事企業一覧

大和証券キャピタル・マーケッツ

日興コーディアル証券

三菱UFJモルガン・スタンレー証券

モルガン・スタンレーMUFG証券

SMBCフレンド証券

みずほインベスターズ証券

マネックス証券

ディー・ブレイン証券

ゴールドマンサックス証券

クレディ・スイス証券

JPモルガン証券

メリルリンチ日本証券

※2015年4月現在