監修者

千須和 知久 税理士

S55東京国税局入局、H28ちずわ税理士事務所を開業。

財務に悩む経営者(中小企業)に「しっかり寄り添う対応」を信念とする。国税局の立場と税理士の立場の両方を経験している税務業界40年の大ベテラン。法人税、所得税、相続税・贈与税、税務相談・申告、事業継承、税務調査対応など幅広業務を対応

会社経営とは

「会社経営」とは、事業により利益を出すことです。

「当たり前の話だろう~!と皆様思われていると思います、、、、。

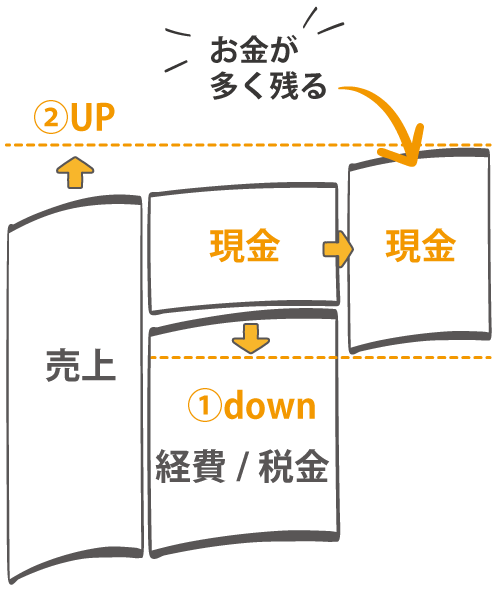

ですが、重要なのは、「売上を伸ばし、経費削減と節税により如何に会社にお金を残しているのか?」です。

ポイントは、「お金を残す」です。

なぜなら、会社にお金が残らないと倒産するからです。

景気が良い時は、売上が上がるので、多少コストがかかっても利益が出ます。

その為、無駄なコストや節税、業務改善にあまり目が行きません。

つまり、「利益が出ているから細かいことはいいでしょ!」という発想です。

(気のゆるみですかね、、、。人間の性です!)

しかし、景気が悪いと売上が上がりにくいので、そうは言っていられません。

まさに今がこの状況です。

景気が厳しいうえに、コロナ禍により急激に売り上げが落ちました。

このような状況では、法令の仕組みを理解し、会社のお金と人の活用を「効率的」に進める必要がありますね。

会社経営(運営)を成功させる10の知識

会社を経営して利益を出すには「効率的」がキーワードと説明しました。

「効率的」には、常に合理的な判断が必要になります。

その為、経営者としては、合理的に判断して部下に指示を出せることが重要です。

その為、以降では、初めに合理的な判断をする為の3つの要素を説明します。

- 判断力

- 時間の効率的な活用

- リスクテイキング

次に合理的な判断をする為に必要な予備知識を説明します。

- 税務の知識

- 経理の知識

- 節税の知識

- 給与体系の作成

- 資金調達の準備

- 営業のIT化

- 働き方

判断力

会社のリーダーである経営者の判断が曖昧だと部下への指示が曖昧になり、結果、経営者が想像していた結果とは違った結果になります。

特にDXを進める場合は、素早い判断力が必要になります。

なぜなら、インターネットを使ったデジタル営業が今後は当たり前になります。

>>デジタル営業とは?メリット・デメリットや成功事例

顧客ニーズは日々変化し、顧客ニーズを吸い上げるIT環境が必要になるのです。

そして、変化するニーズに合わせて経営者は、素早く指示を出せる判断力が求められるようになるのです。

しかも、顧客ニーズのサイクルは早く、BtoCでは3か月後は別のニーズに対応する必要も発生します。

その結果、ニーズの変化に合わせた組織変更を決断する判断力も必要になるのです。

インターネットにより便利になった反面、経営者には非常に大変な時代になったと思います。

そして、その象徴が「DX」です。

DXはバズワードではありません。

これからのビジネスのあり方を変えなければならいディープな取り組みです。

今後は、早いサイクルを回せる組織作りとその変化に対応する経営者の判断力が必要になります。

判断をする上では、3つのポイントがあります。

- 客観性

- 現場目線

- 顧客目線

客観性

経営者は主観で判断しないということです。

全ての人に言えることですが、「人は居心地の良い場所からは離れたくない」です。

その為、経営者自身もイエスマンを周りに置き、自分の意見が常に正しい状態を無意識に作ってしまいます。

それでは、客観性を維持できません。

その結果、判断が誤り、窮地に陥ることもあります。

その為にも、自分とは違う意見を言える人材が重要です。

現場目線

客観性にも通じますが、現場目線が無ければ利益優先の組織作りをしてしまいます。

利益を最優先にした組織作りは、人材が疲弊し、結果無駄なコストを生みます。

一見コストカットが成功している部門でも人員削減により一人当たりの作業時間が増え、仕事の対応粒度が荒くなります。

その結果、トラブルを引き起こします。

そのトラブル対応に外注費がかかり、コスト増とお客様からの評判ダウンを引き起こします。

この結果は、会社経営(運営)としては「損」をしていることになりますね。

顧客目線

お客さまの「欲しい」が分からない経営者は多いです。

せっかく、部下から製品開発の企画を聞いてもそれがニーズにマッチしているのか判断がつきません。

企画の良し悪しを判断出来なければ、結局リスクをとりたくないので「ボツ」になります。

もちろん、全てわかっている経営者はいません。

ある程度は現場からの声をくみ取る必要がありますがその判断ができないと新商品やサービスは生まれず、企業は成長しません。

時間の効率的な活用

経営者は、「時間をどのように過ごすか」をこだわるべきです。

こだわって過ごせたかを判断する為に、「今日は、会社を前に進めることができたか?」と自問するとよいと思います。

午前中は、集中して自分のタスクを処理し、午後は、社内会議等で報告を受けるという流れを作るのもいいかもしれません。

経営者として判断する、或いは、部下にメール等で指示を出す際には「脳みそ」が調子いい状態で行う方が効率的ですし間違いが少ないです。

成長している企業の経営者は早起きです。

朝食を必ず食べて体のリズムを整えて「ベストな体調」で仕事に取り組むことをお勧めします。

また、集中するには「休む」ことも重要です。

IT業界は昔から仕事がエンドレスな業界ですが、最近のエンジニアは仕事をする時は集中して行い、オフにする時はオフにするということを習慣づけている方が増えたと思います。

リスクテイキング

リスクテイキングとは、「リスクがあることを分かっていて実行する」ことです。

日々の業務にはリスクは潜んでいます。

そのリスクを分かったうえで、経営者は判断する必要があります。

例えば、「この案件は重要案件で、赤字でも獲得することに意味がある」という場合もあります。

今の利益を捨てて次の大きな利益に結び付けるというケースです。

但し、この場合も情報収集があってこそ経営者が判断できるのです。

リスクを知って「なぜリスクを負ってまで進めるのか?」を整理したうえで判断します。

そして、リスクが露呈した場合の対応策まで考えて決断すれば、良いですがここが難しいですね、、、。

リスクを知る為には、知識と専門家の知恵が必要です。

以降からは、知識の部分を説明いたします。

税務の知識

会社が支払うべき税金の種類は多いですが、会社経営(運営)で覚えておくべき必要項目だけ頭に入れておけば十分です。

>>節税対策の基本はこれ!最低限押さえておきたい3つのポイント

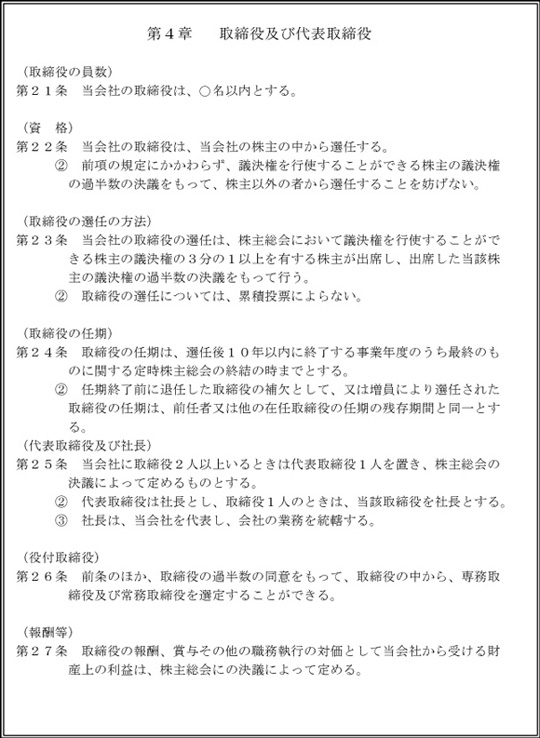

| No |

税金 |

納税時期 |

| 1 |

法人税 |

決算終了後 |

| 地方法人税 |

2ヶ月以内(※) |

| 法人県民税 |

|

| 法人市民税 |

|

| 2 |

消費税 |

決算終了後 |

| 2ヶ月以内 |

|

| 3 |

源泉所得税 |

毎月10日まで |

| または半年ごと |

| 4 |

住民税 |

毎月10日まで |

| (特別徴収) |

経営者が納付する社員の住民税は特別徴収のみで、毎月10日までで、年10回納付 |

| 5 |

印紙税 |

契約時 |

| 領収時 |

| 6 |

登録免許税 |

不動産取得の |

| 登記の際 |

| 7 |

不動産取得税 |

不動産取得から |

| 数ヶ月後 |

| 8 |

固定資産税 |

年4回分割 |

| 9 |

事業所税 |

決算終了後 |

| 2ヶ月以内 |

| 10 |

自動車税 |

5月末まで |

| 11 |

社会保険料 |

毎月末 |

No1:法人税等

No1には、4つの税金がありますが、これは決算時に支払う税金です。

会社の利益に対して、支払います。

ポイントは、赤字決算でも最低7万円程度の納税義務が発生することです。

>>法人税+法人住民税+法人事業税の簡単な考え方

No2:消費税

次に、消費税です。消費税は請求した金額の消費税と外注等に支払った消費税の差額を支払います。

ポイントは、売上が1,000万以下の場合は、差額の消費税が免除されます。

起業したての場合は、売上が1000万を超えた場2年後から消費税の申告が必要になります。

また、事業会社を複数作成する場合も効果的です。

詳しくは税理士に相談ください。

>>起業2期間きっちり消費税免税メリットを得る4つの方法

No3:源泉所得税

給与は社員からすると所得になります。その為、その給与に対して所得税が発生します。

この所得を会社が給与から天引きして国に支払います。

会社が徴収しているので、サラリーマンは確定申告が基本的には不要です。

所得税は、会社が前もって天引きした金額が多すぎるのかどうかを年末調整で調整します。

よくある例では、住宅控除です。

住宅購入すると所得税の免除があるので、年末調整で還付が発生します。

国がきっちり徴収する為に、会社で代わりに徴収しているのです。

うまく考えたものですね~。

>>源泉徴収の仕組みと手続きについて

No4:住民税

住民税も源泉所得税と同様に会社が給与から天引きして、社員が住んでいる市に納税します。

市が行う徴収を会社が行っています。

昔は、社員が自分で市役所に住民税を支払うことでもよかったのですが、平成29年から東京都が会社に基本義務化すると発表したので、全国的に会社の義務になっています、、、、。

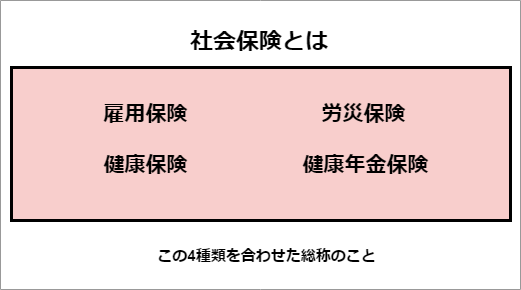

No11:社会保険料

この税金も給与からの天引きです。

そして、ボディーブローのように経営者を苦しめるのが社会保険料です。

社員の社会保険料の半分を会社が負担します。

経営者が正社員を増やすことに慎重なのはこの社会保険料の負担が重い為です。

例えば、40万円の給料の場合、条件にもよりますが、社会保険料は約14万円/月で、その半分を給与から天引きして残りを会社が負担します。

社歴の長い会社でも、代表者がこの負担額を見て、予定していた採用人数を減らしたなんて話を聞きます。

(採用コストを事前に計算したと思いますが、事実を見ると結構愕然とするのかもしれません、、、。)

>>【最新版】会社負担は社員給与の16%!社会保険料シミュレーション

納税知識のまとめ

税金は、後になってやってきます。

月末に口座に残っている現金がイコール「残っている現金」ではありません。

会社は、赤字だから倒産するのではありません。

支払うお金が無い為、倒産します。

よく言う、黒字倒産です。

その為、将来の納税額を把握してリスクテイキングした会社経営(運営)が必要になります。

経理の知識

損益計算書(P/L)と貸借対照表(B/S)を知る

経理の知識でまず、覚えておくことは、損益計算書(P/L:プロフィットアンドロス)と貸借対照表(B/S:バランスシート)がどのような関係なのかです。

>>【図解でわかる!】損益計算書と一緒に学ぶ「収益」「費用」「利益」

損益計算書は、毎年決算を処理したら次期からはゼロスタートです。

しかし貸借対照表は、会社を設立してからず~と続きます。

損益計算書のように切れ目はありません。

以外にこの2つの関係を理解していない経営者が多いです。

決算により損益計算書で出た利益は、貸借対照表の純資産に入ります。

純資産が大きくなるとその分資産が大きくなります。

銀行は融資を検討する場合、損益計算書より貸借対照表を評価します。

説明したとおり、貸借対照表は、起業してからの結果が累積した数字なので会社の安定性を予測することができます。

>>貸借対照表|バランスシートの見方を8分でマスターする3ステップ

その為、融資は、起業して最低3年の決算書が必要になります。

P/LとB/Sを理解して、銀行員から「分かっている経営者」と思われたいですね!。

節税につながる仕訳ぐらいは知っておく

経営者が経理処理を嫌がる言葉は、仕訳の「借方」と「貸方」の関係です。

理屈は簡単だけど、「なんか苦手」という経営者は多いです。

その為か、仕訳は経理がやればいいから「知らなくていいだ」と思われている方もいます。

それは多いに間違いです。

会社経営(運営)には、2つの経営があります。売上を伸ばすという「攻めの経営」とコストカットや節税という「守りの経営」です。

守りの経営には、節税対策がポイントになります。

税理士からどうして節税になるのかの説明を受けた場合、理解するには特定の勘定科目の仕訳は知っておく必要があります。

例えば、車両です。

新車で買う場合と新中古で買う場合では、税金のかかり方が違うので毎年経費で計上できる金額が変わります。

また、車両等の設備投資の場合、「減価償却」という理解しずらいルールがあります。

>>リース・レンタル・割賦での固定資産や減価償却処理の違い

簿記の知識はいりませんが、「こんな仕訳になるから損益計算書と貸借対照表のあそこに反映されるのか~」というイメージが持てることは会社経営(運営)には重要な知識です。

まとめ

会社経営(運営)には、「正しい仕訳の知識」は不要です。

しかし、節税に役立つ仕分けがあるのだということを知っておくべきです。

節税の知識

節税は合法的な対策

節税は、合法的に納税する金額を減らすことです。

節税は、国が認める対策なので何ら後ろめたいことはありません。

要するに許容できる範囲で、企業にお金を残してもらう為の国策なのです。

しかし、そこを過大解釈した仕訳をすると脱税になります。

その疑いがあると、税務署から調査官が調査をしに来ます。

>>節税と脱税の違いとは?脱税の方法と事例を解説

節税は、「守りの会社経営(運営)」です。

国が「企業にお金をのこしていいよ~」と言っているので使わない手はありませんね!。

長期スパンで考える

節税は長期的なスパンで対策を行います。

「今期売上が予想以上に上がるから、節税対策したい!」と考えてもダメです。

怪しい経費処理は、必ず後でしっぺ返しが来ます。

その為、どうするのかと言えば、最低2期先の売上と利益計画を考えます。

つまり事業計画ですね。

しかし、事業計画を作っている企業は少ないです。

多くの企業では、「今年と同じ売り上げを来年も作れたら、それで御の字」と思われています。

これが現実なのはその通りです。

しかし、節税の観点から言えば、打てる対策が減ってしまいます。

節税対象になるケースは、ほとんどが先に支払い(経費)が発生します。

支払った(経費の)種類によって、税金を控除するという順番なので、将来の節税を見越しながら手元の現金を使うことになります。

つまり、計画して現金を使うことになるので、事業計画が必要となるわけです。

事業計画作成のメリットは節税だけではありません。

>>簡単な事業計画書から事業資金融資の必要性を考える方法

融資申請時には事業計画書が基本必要です。

特に初回取引の銀行の場合はほぼ100%の確率で提出を依頼されます。

節税知識のまとめ

節税は、計画的に取り組む必要があります。

どのような場合が節税になるのかのケースを覚えていくことで、今のお金の使い方が変わってきます。

>>節税対策の基本はこれ!最低限押さえておきたい3つのポイント

給与体系の作成

社員がひとりでも作るべき

「給与体系を作るほどの会社じゃないよ~、相場金額でうちはやっている」という社長さんは多くいます。

家族経営だと余計そうなります。

しかし、給与体系を明確にすることは、社員の仕事へのモチベーション維持になります。

また、人件費を段階的に抑える為にも、給与体系は必用です。

人員整理は最終手段である為、その前段階の経営として社員を減らさずに人件費を抑える為にも給与体系が必要なのです。

持っている技術や行える業務内容毎に給与体系を設けることで、事業への貢献が薄い社員にはそれに見合った給与に段階的に減らしていくという会社運用が可能となるからです。

給与体系知識のまとめ

給与は、組織に関わることなので、慎重に進める必要があります。

節税と同じように長期に考える必要があります。

資金調達の準備

資金調達には、いくつかの方法がありますが、一番活用される方法は、銀行からの融資です。

ある程度会社規模が大きくなると、銀行から融資を受けられる状態にしておくことは会社経営(運営)には必須となります。

但し、できることなら、融資は設備投資として借り入れることをお勧めします。

>>その融資本当に必要?資金調達が担う5つの目的とは

運転資金として融資を受けると、融資が無ければ、会社が成り立たない状態が続き最終的には返済の目途が立たなくなります。

借り入れの為に粉飾決済まで行ってしまいます。

それは対金融機関だけでなく、脱税にまでつながる危険な行為です。

但し、運転資金の確保は、会社経営(運営)では重要です。

その為、運転資金の融資の場合は、取引先からの入金が遅れることで発生する「資金ショート」を補填する為の保険と考えればよいと思います。

そして、その目的なら、むしろ準備すべきです。

6ヵ月返済といった短期契約なら金利も1%未満なので、支払い利息の負担も小さいです。

(保険料と思えば、多少は納得できます。)

会社経営(運営)には、突然の資金ショートが一番怖いので、金融機関とはいざと言う時の場合に1件程度では、取引をしておくことは重要です。

(初回融資は手続きに時間がかかりますので、、、いざと言う時には間に合わないこともあります、、、。)

営業のIT化

今の営業は、インターネットを使ったデジタル営業が中心です。

>>デジタル営業とは?メリット・デメリットや成功事例

もちろん、昔ながらの営業スタイルがマッチする業態もあると思いますが、それは効率が悪くないですか?

オンラインで商談が完結できるのあらそれに越したことはありません。

時間的コスト、移動コスト、業務効率化などリモート対応できる幅を広げることで営業活動を効率化させることは今の時代は急務です。

>>【事例で学ぶ】営業活動を効率化させるべき理由と具体的方法!

今は、営業コストを落とし営業利益を伸ばすチャンスです。

一昔前は、訪問することが顧客との関係を維持するポイントでしたが今は、顧客もそれほど訪問を求めていません。

むしろ、「この時代にオンラインじゃないんですか?」と聞かれてしまいます。

訪問することは、スペシャル対応。つまり有料化してもよい時代がもうすぐきます。

その為の準備はできていますか?

今後は、営業部門の効率化が最も顕著に進みます。

MAツールを利用したマーケティングやCRMツール導入による新しい営業方法(インサイドセールス)を取入れ、効率的に売上を伸ばす営業体制を作り上げた企業が勝ち残る時代です。

>>インサイドセールスのやり方とコツ!成功・失敗した事例も解説

働き方

リモートワークが定着している現代では、働き方は大きく変わりました。

そして、組織にぶら下がっている社員は自分の存在価値をアピールしなければならない時代となったのです。

リモートワークは、会社経営(運営)に革命を起こします。

大きなオフィスは不要なのです。

社員は、インターネットがつながり、コミュニケーションができる場所であれば、海辺や山奥など自分の自由な場所で働くことができるのです。

その為、安くなったオフィス賃貸料で生まれたキャッシュを社員とのつながりや精神的なメンテナンスにお金をかけることが会社経営(運営)には重要になるのです。

仕事の時間も、フレックスタイムや裁量労働制などを用いて柔軟にし、各自が求める生活スタイルに沿った働き方を実施できることで人材の確保が可能となります。

>>変形労働時間、フレックスタイム、みなし労働時間、裁量労働の違い

今は、大きな会社ではなく、自由な働き方のできる会社に人材が集まる傾向にあります。

多様性が許された素晴らしい時代になりました。

ここまで、「会社経営(運営)を成功させる10のポイント」を説明しました。

以降では、会社経営(運営)にかかるお金に関してポイントを説明します。

会社経営(運営)に必要な運転資金

経営者は年間の運転資金を頭の中ではイメージしていますが、主に人件費と外注費です。

その為、決算期に税理士と話をすると、「え~納税額がでかい!」とびっくりして資金繰りを始めるというケースは以外に多いです。

しかも、毎年同じ会話を税理士としている、、、、なんて経営者もいらっしゃるんじゃないですか。

その為、会社経営(運営)を行う際には、主に下記3つの支払いを常にイメージしておくことが重要です。

- 税金

- 社会保険

- ランニングコスト

税金

税金は、後になって支払いがやってきます。

その為、「手元資金が足りない!」なんて怖い状態にならないよう納税額まで考えたキャッシュ管理が重要です。

その代表例は、消費税と社員の所得税(源泉所得税)に関してです。

この2つは本来毎月支払う必要がありますが、特例納付申請を行うと半年に1度になります。

その為、忘れたころに納税することになります。

源泉所得税が7月で、消費税が8月です。

2ヵ月連続なので、結構つらいです。

毎月徴収している金額なので損しているわけではありませんが、大きな金額の納税が続くとなんか寂しい気持ちになります、、、。

(個人的感想です!)

また、不動産を購入した場合も注意です。

購入してから1年程度してから、不動産取得税の通知が届きます。

結構な金額なので、突然来て「え~」と驚きます。

納税カレンダー

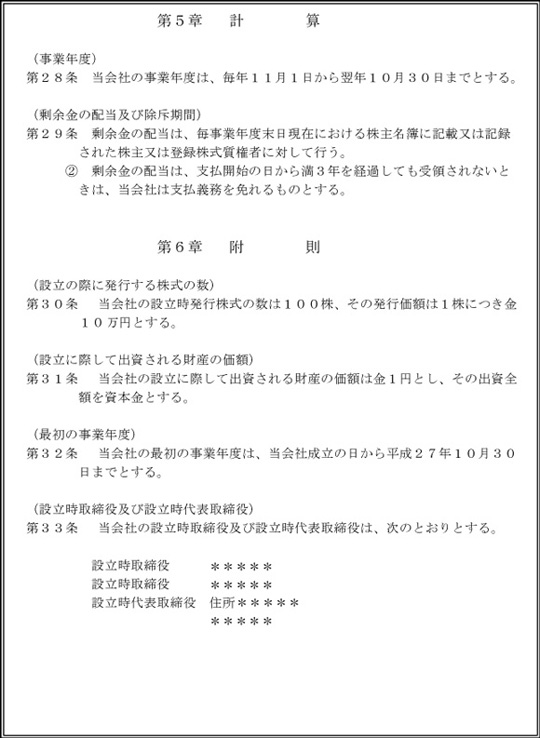

| 月 |

国税 |

地方 |

| 1月 |

・所得税の法定調書及び同合計表の提出

・扶養控除等申告書の受理と検討及び源泉徴収簿の作成

源泉所得税の納期の特例分の納付 |

・固定資産税の償却資産に関する申告

・普通徴収による個人住民税第四期分の納付 |

| 2月 |

贈与税の申告と納付 |

固定資産税・都市計画税第四期分の納付 |

| 3月 |

・所得税確定申告書の提出と納税

・個人の青色申告承認申請

・個人の消費税の申告納付 |

個人住民税・事業税の申告と個人事業所税の申告納付 |

| 4月 |

|

固定資産税・都市計画税第一期分の納付 |

| 5月 |

所得税の延納税額の最終納付 |

自動車税の納付 |

| 6月 |

・所得税予定納税額の通知

・同減額申請 |

・普通徴収による個人住民税第一期分の納付

・住民税特別徴収税額の納期の特例分の納付 |

| 7月 |

源泉所得税の納期の特例分の納付 |

固定資産税・都市計画税第二期分の納付 |

| 8月 |

個人の消費税の中間申告納付 |

・個人住民税第二期分の納付

・個人事業税第一期分の納付 |

| 10月 |

特別農業所得者への予定納税額の通知 |

普通徴収による個人住民税第三期分の納付 |

| 11月 |

所得税第二期分予定納税 |

個人事業税第二期分の納付 |

| 12月 |

給与所得の年末調整 |

・固定資産税

・都市計画税第三期分の納付

・住民税特別徴収税額の納期の特例分の納付 |

社会保険

社会保険は毎月発生する非常に重いコストです。

しかも、社会保険を抑える方法は給与を下げるか、人員整理をするしかないのです。

どちらも非常に思い課題です。

会社経営(運営)には人が重要ですが、その為のコストも見越しておく必要があります。

ランニングコスト

いわゆる固定費です。

固定費の代表は、賃貸料と給与、そして設備購入の返済料です。

毎月かかる費用ですが、最近は、様々なクラウドサービスが提供され、リモートワークによる賃貸料の圧縮やクラウドワークによる外注化で、昔よりコスト削減を可能とする手法が増えました。

株発行会社の会社経営(運営)

株を発行する会社(株式会社、合同会社)は、株を誰がどれだけ持っているのかを意識する必要があります。

それは、株主は出資者だからです。

正直中小企業では代表者が100%持っている場合がありますが、同族企業の場合、家族が株を持っているケースもあり、会社経営(運営)に以外なところで影響を与えることもあります。

株式の仕組み

会社経営(運営)にはお金がかかります。

そのお金を、全て社長が負担できればよいですがそうも行きません。

その為、お金を出し合って会社を経営する方法を昔の人は考え付きました。

株主は、利益から配当金を受けたり、株主総会に参加して会社経営(運営)に対して意見することもできます。

株主も会社経営(運営)には重要

株発行会社では、保有する株数が大きければ発言力が高くなります。

中小企業の場合、代表者が100%保有することが多いですが、仲間で均等に出資した会社の場合は将来ほぼ間違いなくトラブルを起こします。

会社の経営方針で対立してしまうからです。

株発行会社は、株主に発言権があります。

その為、代表者以外が株を持っている場合は、会社経営(運営)の方針を株主にしっかり理解してもらわなければ株主の意見により効率的な会社経営(運営)が難しい場面も出てきます。

会社経営に必要な届けて

会社を運営していると届け出が必要になります。

総務部や経理部が担当することが多いですが、経営者も必要な事項として認識していないと経営判断の場面で優先順位を間違えます。

会社を守る為には、必要な知識です。

設立後の税金関係の届出

決算書の届出が最重要事項です。

>>【図解でわかる!】決算書見せて!4つの開示義務と3つの任意開示

決算月の翌月から2ヵ月以内に提出しないと税務署から連絡が来ます。

提出しないと納税金額が確定せず、延滞金が発生します。

納税すべき金額に対して年「7.3%」が日割り計算で追加されます。

(延滞税の率は、条件により変更します!)

結構、納税を安易に考えている経営者がいますが、国家権力は絶大です。

督促状を無視すると、最後には、裁判所の判決無しで差押えが行えます。

しっかり納税しましょう!

社員採用時の届出

年金事務所に届けが必要です。

会社を設立してから届出がないと、半年ぐらいすると年金事務所からお手紙を受け取ります。

年金の財源が逼迫しているので財源確保の為に、適用事業所には追及が続きます。

届出を出さないと最後には、立ち入りが入ります。

年金事務所も国家権力を持っていますので、侮ってはいけません。

社会保険料を滞納し、督促状を無視していると最後には、裁判所の判決無しで差押えが行えます。

日本は平和なので普段は国家権力を意識しませんが、税金に関しては別です。

きっちり徴収されますので、甘く考えないようにしましょう!

>>社会保険未加入、保険料未納で受ける罰則や追徴金

就業規則の届出

就業規則は、社員が10名以上の会社が適用事業所になります。

その為、「うちは作らなくていいね~」とおっしゃる経営者がいますが、できることなら作成しておく方が良いです。

なぜなら、社員とトラブルになった時に判断基準となるルールがないと会社の主張が通らなくなるからです。

社員も本気で抵抗しようと思えば社会保険労務士や弁護士に相談します。

その時に規則がないと、会社は社員と対等に交渉が行えません。

それに、そもそも規則に則って休暇をとってもらったり、代休が付与されなければ社員のモチベーションは下がります。

会社を効率的に経営するには、ルールが重要になりますね!。

まとめ

ここまで読んでいただきましたありがとうございます。

会社経営(運営)は、多様性が求められます。

働き手も自分の生活に合ったスタイルを求めます。

このような働き手の要望を満たしつつ、DXを実現しなければなりません。

その為には、より早いサイクルの業務を進めつつ、経営者の即決を求められる時代です。

これからの会社経営(運営)は、効率を目指す会社経営(運営)になるので増々経営者は大変になります、、、。