今使えるお金を知るキャッシュフロー計算書

「最近売上も調子が良いし、作業効率を上げるために新しい設備投資をしようかな。」

このような場合、会社に使えるお金がいくらあるかを知る必要があります。さて、今使えるお金は何を見れば良いのでしょう。

損益計算書の純利を見る?

貸借対照表の負債と純資産の差し引きを見る?

残念ながら、損益計算書も貸借対照表も会社の一瞬を切り取った数字です。

1,000万円の現金があったとしても「来月に外注費や人件費に回す一時的なお金かもしれない。」ということがわからないのです。

会社の経営を正しく把握するためには、連続したお金の動きを把握する必要があります。そして、そのためにキャッシュフロー計算書で直近のお金の流れを理解しなければいけません。

キャッシュフロー計算書とは

キャッシュフロー計算書、略してC/S(Cash Flow Statement)とは、企業の一会計期間のキャッシュ増減を営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフローという3つの視点から見ることができる計算書類です。

キャッシュフロー計算書における「キャッシュ」の意味は以下の通りです。

—–

・現金、および当座預金や普通預金などすぐに払い戻せるもの

・株式や外貨などの短期投資で換金リスクが少ないもの

—–

損益計算書や貸借対照表上では業績が良い会社でも、資金不足で破たんすることがあります(黒字倒産)。そのため、キャッシュフロー計算書を読み解く重要性が増しています。

今回は、このキャッシュフロー計算書を理解するために重要な3つのキャッシュフロー(営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフロー)の役割とキャッシュフロー計算書の見方を説明したいと思います。

営業キャッシュフローとは

営業キャッシュフローとは、会社が商品販売やサービス提供などの本業で1年間に得たキャッシュの量をあらわします。簡単に言うと本業で得た利益(損益)です。

ある商品を仕入れ、経費を使って販売し、利益があれば営業キャッシュフローがプラス、経費がかかり損失があれば営業キャッシュフローがマイナスになります。

営業キャッシュフローは会社経営の一番基本的なキャッシュフローであり、これがプラスにならない会社は事業を継続できません。

営業キャッシュフローの要素

営業キャッシュフローは以下の収支により、プラスかマイナスかを判断します。

—–

・商品販売、サービス提供による収入

・商品購入、サービス利用による支出

・従業員給与、役員報酬の支払いによる支出

・受取利息や受取配当金による収入

・損害賠償金の支払いによる支出

・災害などによる保険金の収入

など

—–

営業キャッシュフローが良い状態とは

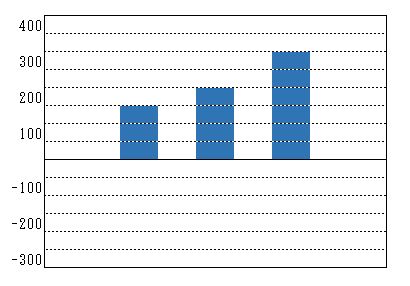

営業キャッシュフローが良い状態はキャッシュフローがプラスであることです。

経営の基本である「安く仕入れて、高く売る」「回収は早く、支払いは遅く」を徹底すれば、営業キャッシュフローはプラスに移行します。

—–

・材料原価、営業コストなどの適切な原価計算

・マーケティング手法の確立

・商品の適切な販売価格

・商品の仕入れコストの調整

・仕入先に対する支払いサイトの調整

—–

上記の内容を見直しながら、売上の最大化・コストの最小化を図り、営業キャッシュフローのプラスを大きくしていきます。

基本は売上を大きくすることですが、固定費などの経費削減を見直すとキャッシュフローはプラスになりやすくなります。

財務キャッシュフローとは

財務キャッシュフローとは、銀行や株主から資金調達する際のお金の動きのことです。

銀行融資や社債発行等で資金調達をすると財務キャッシュフローがプラスになり、借入の返済をするとキャッシュフローがマイナスになります。

財務キャッシュフローのプラスは、他人資本によるプラスなので一時的なものです。借りたものは返さなければいけないため、プラスが大きいことは良いことではありません。

財務キャッシュフローの要素

財務キャッシュフローは以下の収支によって、プラスかマイナスかを判断します。

—–

・借入による収入

・借入金の返済による支出

・社債発行による収入

・社債の償還による支出

・株式発行による収入

・自己株式の取得による支出

・配当金の支払による支出

など

—–

財務キャッシュフローが良い状態とは

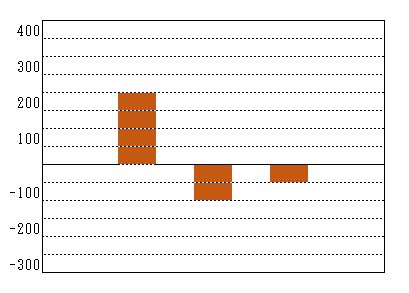

財務キャッシュフローが良い状態は、キャッシュフローのプラスが小さく、プラスマイナスの変動幅も小さい状態です。

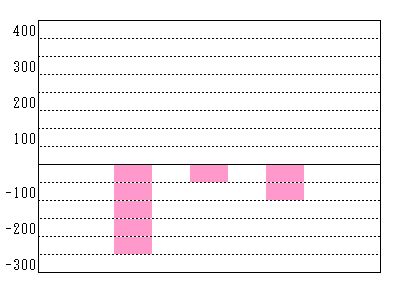

ただし、起業したばかりの会社や新規事業を起こす会社は、上図のように融資などで財務キャッシュフローがプラスになります。

このプラスをゼロに持っていくためには、本業の営業キャッシュフローをプラスにして、純資産から借入金返済をしていかなければいけません。

ただし、会社の規模、取扱商品、市場動向などにより、財務キャッシュフローをマイナスに持っていく期間や戦略は異なります。

また、財務キャッシュフローが大幅なプラスでも、当該期だけを見てキャッシュフロー全体の良し悪しを判断することはできません。

例えば、資金繰りが苦しく、高金利で一時的にノンバンクから受けた融資は早くゼロにした方が良いのですが、成長中の会社や安定利益を生む事業拡大のために銀行から受けた融資は、キャッシュに余裕を持った経営を行うためにはある程度の期間手元に残しておく必要があります。

事業計画書などを元に、どういったペースで財務キャッシュフローのプラスを減らすことができるか見極めましょう。

投資キャッシュフロー

投資キャッシュフローとは、設備等の固定資産に投資した際のお金の動きや、設備等を売却して生まれたお金の動きのことです。

ちなみに、固定資産とは以下の資産を指します。

固定資産とは、会社が複数年にわたって所有・使用する資産になる対象物のことです。

固定資産には、有形固定資産と無形固定資産の2種類があります。

有形固定資産は、不動産、車、機械、土地、建物など形があるもので、無形固定資産は、営業権、特許権、ソフトウェア、各種利用許諾件などの形がないものです。

固定資産の反対は流動資産と言い、現金、有価証券、債権、原材料、商品など一時的に企業が所有、または1年以内に現金化できる資産のことです。

資産を取得するためにキャッシュを使うと投資キャッシュフローはマイナス、資産を売却するとキャッシュが増えるため投資キャッシュフローはプラスになります。

投資キャッシュフローはプラスの方が手元にキャッシュがある状態で良いのですが、設備などの資産に投資をする行為は「事業の促進」「経営の効率化」など、企業活動には必要な動きです。

当然投資を行なう場合は、将来の回収を見込んで行わなければいけません。

投資キャッシュフローの要素

投資キャッシュフローは以下の収支によって、プラスかマイナスかを判断します。

—–

・固定資産の取得による支出

・固定資産の売却による収入

・有価証券の取得による支出

・有価証券の売却による収入

・貸付けによる支出

・貸付金の回収による収入

など

—–

投資キャッシュフローが良い状態とは

投資キャッシュフローはマイナスが少ない方が良いのですが、プラスとマイナスのバランスが重要です。

その会社において必要な資産の購入が定期的に発生しているものか、突発的に発生したものかで、投資キャッシュフローのマイナスの意味が変わります。

投資キャッシュフローのマイナスを増やしたくないからといって、必要な設備を購入せずに費用対効果の悪い経営を続ける会社は多く存在します。

逆に、費用対効果を考えずに従業員に言われるままに設備を購入してしまい、余計な投資キャッシュフローのマイナスを増やすケースもよくあります。

正しい設備投資は将来の営業キャッシュフローのプラスに貢献するため、計画性を持って事業計画書に記していくと良いでしょう。

キャッシュフロー計算書の見方まとめ

キャッシュフロー計算書は、キャッシュの流れと現在のキャッシュ状況を正しく理解するために必要な書類です。

そのため損益計算書や貸借対照表とは概念が異なり、最初は理解に戸惑うかもしれません。

その場合、キャッシュフロー計算書を構成している「営業キャッシュフロー」「財務キャッシュフロー」「投資キャッシュフロー」の意味を1つずつ理解することから始めましょう。

例えば、「営業キャッシュフローが増えれば、財務キャッシュフローは減り、投資キャッシュフローに使えるキャッシュが増える」など分解して考えることで、会社の健全なキャッシュのあり方がわかるようになります。

3つのキャッシュフローを理解できれば、次は経営の健全性を見極める指標である「フリーキャッシュフロー」を覚えてください。

フリーキャッシュフローとは、営業キャッシュフローと投資キャッシュフローを足したものです。

フリーキャッシュフロー=営業キャッシュフロー+投資キャッシュフロー

つまり、以下のキャッシュを表しています。

「販売や仕入などの営業活動をして手元に残ったキャッシュから、事業継続に必要な設備費用を支払ったキャッシュの残り」

フリーキャッシュフローは借入などの財務活動で得たキャッシュを含まないため、その会社が純粋な営業活動でキャッシュをどれだけ作ることができるかという能力を測る指標だと言えます。

キャッシュフロー計算書は、貸借対照表、損益計算書に比べると新しい概念なので、あまり重要視していない社長もいます。

しかしその認識は間違いで、社長にとって一番重要な計算書類はお金の流れを知るためのキャッシュフロー計算書です。

今現在の経営方針を見定めるのであれば、キャッシュフロー計算書をしっかりと読み・作ることができるようにしておきましょう。

もちろん、貸借対照表と損益計算書も合わせて理解しておいてください。

参考:

貸借対照表|バランスシートの見方を8分でマスターする3ステップ

損益計算書の見方がわかる粗利・営業利益・経常利益…5つの利益